El dólar está cayendo, y las políticas de Trump no ayudan a paliar la situación. De hecho, no han hecho más que acelerar el proceso de decadencia de la moneda.

Trump no es un aliado ruso, ni chino, pero nadie como él ha acelerado el proceso de decadencia de su país y lo ha alejado tan dramáticamente del panorama internacional.

1. Estados Unidos: los mejores:

Estados Unidos no es potencia mundial después de la segunda guerra mundial: comprender su protagonismo planetario implica irse atrás en su historia, untar sus manos de sangre indígena y mexicana, y llenarlas de la gloriosa laboriosidad de una industria que no se compara con ninguna en el mundo: ni siquiera la Inglaterra victoriana es equiparable a esta imperiosa necesidad de acorralar los montes y montar fábricas, industrias y ferrocarriles que absorbieron la energía –además de matar indios y quitarle tierra a los mexicanos- a la muy eficiente máquina social estadounidense.

Fue una sociedad prematura en todo.

Aprovechando la liberalización de la tierra, desde la segunda mitad del siglo XIX tiene unas cifras de desarrollo económico e industrial sorprendentes.

Es un proceso en el que el Dólar estaba equilibrado con el trabajo real del estadounidense promedio.

Hacia los años 20 el sistema financiero especulativo mostró las garras de un modelo económico desregularizado que explotó en el Crack del 29, pero que, al mismo tiempo, logró consolidar una de las leyes que garantizaría el peso económico de la sociedad norteamericana a través de la ley Glass-Steagal, que le permitió al gobierno regular la banca a través de las bancas de inversión y financieras.

Pero esta ley es vetusta o inútil si no se completa con el ciclo producido por la adquisición del oro propiciado justo después del Crack financiero, cuando una ley obligó a sus ciudadanos a desembarazarse del oro de sus dientes y colchones, y venderlo al estado por un precio establecido en dólares.

Aparece la reserva federal, y por arte de magia en un par de meses el precio del oro se había duplicado varias veces.

Ya el patrón del precio había dejado de ser el trabajo glorioso del siglo XIX, ahora lo era el oro. De esa manera, EE.UU ya tenía un oro que respaldara la circulación de dólares. De tal suerte que plantear la potencia estadounidense exclusivamente a partir de los tratados de la segunda guerra mundial, es desconocer todos estos precedentes que ya la hacían una gran nación.

Sin embargo, es innegable que a partir de la segunda guerra y su lugar geopolítico, los norteamericanos posicionan el dólar de dos maneras: uno, negociando con Arabia Saudí para que los intercambios de petróleo sean con dólares, y por otro lado consolida la moneda como la única de reserva internacional.

Doble ganancia, pues tanto los préstamos internacionales como las transacciones con petróleo necesitaban los dólares, lo que a su vez le daba una solidez enorme.

Pese a que desde los años 80 las reservas internacionales han diversificado las monedas, hasta hace muy poco la consolidación del dólar se sostenía en el pacto del petróleo con la moneda.

Hoy en el mundo existen billetes por un valor aproximado a los 580.000 millones de dólares circulando fuera de Estados Unidos, sin contar con las reservas secretas con las que puedan contar los países aliados de oriente medio y la misma China, cuyas estimaciones rondan otros 500.000 millones más.

El 60% de las reservas mundiales están en dólares, y un tercio del PIB mundial se presenta en países que miden su riqueza a partir de la misma moneda. La fórmula es muy sencilla: a mayor uso de su moneda en el comercio, aumento de la demanda fiat y mayor estabilización monetaria.

Lo anterior ayuda a explicar por qué para Estados Unidos ha sido más aceptable que las reservas mundiales diversifiquen sus monedas, a que se negocien las transacciones de petróleo en una moneda distinta al dólar.

Buenos ejemplos de ello son las intervenciones estadounidenses desde la década del 2000 en oriente medio: Irak, en el año 2003, antes de la intervención militar, había decidido dejar el dólar y pasar al euro. Luego aparece a amenaza de bombas fantasmas cuya existencia aún no se ha podido confirmar.

En Libia, antes de la intervención militar, Gadafi había decidido abandonar el dólar y comerciarlo con una moneda denominada “panafricana”, vinculada al patrón oro.

Poco después, en nombre de la paz y de la democracia, Gadafi aparece en una calle con un democrático tiro que le atravesó la cabeza.

Siria es el último de esos casos.

En el año 2006, su presidente, Bashar al-Ásad intenta negociar su petróleo con euro y no con dólares. Con una rapidez sospechosa pasa a ser un personaje peligrosísimo para la paz mundial, es el nuevo enemigo internacional, pero con un matiz: esta vez Rusia tiene intereses encontrados, su único puerto que da al mar mediterráneo se encuentra en Siria: el puerto de Tartus.

La guerra Siria ha sido la mayor tragedia del mundo en los últimos años. Lo anterior demuestra que tocar el intercambio de petróleo en una moneda distinta al dólar es arriesgar estabilidades nacionales y la vida de los mandatarios que se atrevan siquiera a mencionar su fantasma.

Sin embargo, la crisis financiera del 2008 ha cambiado el panorama económico de una forma definitiva: por un lado, es el preámbulo de las criptomonedas, que a la luz de hoy circulan por el mundo con un valor que puede estar fácilmente superando los 400.000 millones de dólares.

Pero quizás el golpe más importante a la estabilidad financiera del dólar viene de los países que intentan experimentar con una moneda distinta al dólar para comerciar con petróleo, y que no carecen de poder militar, como en el caso de Libia e Irak.

2. Los nuevos juegos que retan al dólar:

Ya existen tratados comerciales que permiten canales de pagos con dos monedas distintas al dólar: el Rublo y el Yuan. Petro-rublos y petro-yuanes.

Pero el rublo es una moneda inestable, contrario al Yuan, que está respaldada por una economía que produce 12 billones de dólares anuales (12 trillon dollar), invierte casi 2 billones en infraestructura, y lidera el banco de los BRICS (Brasil, Rusia, India, China, Sudáfrica), la muy atractiva alternativa del Fondo Monetario Internacional.

Aquí es muy importante la transición dinástica en Arabia Saudí. Mohamed Bin Salman, el príncipe heredero, quien con su proyecto “Visión 2030” se ha acercado peligrosamente a China, y ha abierto el boquete para hacer transacciones con el petro-yuan.

Y esto es delicado, porque la estabilidad financiera del dólar, que dejó de estar soportada por el oro desde hace mucho tiempo, está respaldada por el petróleo Saudí, cuyo primer lugar de producción se disputa con Rusia –el otro socio de China-.

Lo anterior pone a Estados Unidos en una situación bastante problemática, pues intentar intervenir en esta decisión no es solo afectar el sostén último de su moneda (Arabia), sino tensionar la relación de uno de sus mayores socios comerciales (China).

Pero no sólo esto ha sucedido en el panorama internacional. La segunda mitad de la década del 2010 ha sido muy intensa en tal sentido: el oro vuelve a tener un protagonismo como reserva mundial.

Es un hecho no oficial pero si evidente: los bancos centrales de Canadá, Francia, Alemania, China, Rusia y países árabes empiezan a tener departamentos especiales en el manejo de las reservas en oro, cuyo objetivo es desenclavarse del petro-dólar.

Desde 2015 China tiene uno de los logros más importantes en lo que a comercio internacional se refiere: el Yuan se convierte en moneda de reserva (lo que genera mayor confianza a los países que decidan negociar el petróleo en su moneda).

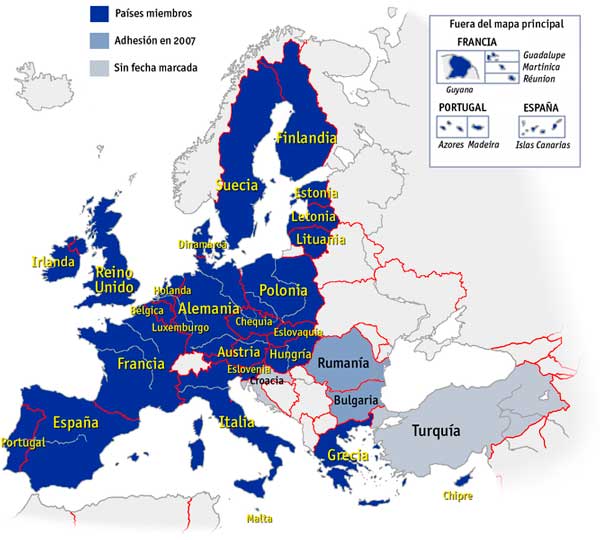

Ya en el 2017 el Yuan es la séptima moneda más empleada en el mundo, lo que genera otra decisión inédita: en el mismo 2017 el banco central europeo convierte 500 millones de dólares a yuanes como parte de su reserva, lo que a su vez se ha convertido en el preámbulo que por fin le alarga los pantalones a la Unión Europea.

El hasta hace poco socio incondicional de las políticas estadounidenses, ha decidido alargar pantalones respondiendo a los retos que Trump ha lanzado respecto a Irán: el presidente de los Estados Unidos se retira unilateralmente del pacto nuclear que se ha firmado con Irán, imponiendo sanciones a las empresas que hagan tratado con el país del medio oriente, situación que ha obligado a la Unión Europea a desligarse de la política norteamericana de una forma prematura (se ha demorado más de 50 años para ello).

Si se retiraba del pacto, demostraba su absoluta sumisión a las políticas del líder norteamericano, lo que sería una inequívoca señal de debilidad ante los países de la unión que observan en silencio el actuar de sus líderes.

En tal sentido han decidido dejar solo a Trump, y alargaron pantalones con dos estrategias: sancionar a las empresas que se retiren de Irán por miedo a las represalias de Trump, y crear un canal de pagos alternativo al dólar, lo que es otro boquete para desbancar al dólar como moneda privilegiada de transacción internacional, y lo que, paradójicamente, acerca a la unión europea con China que en esa misma línea ha abierto una línea de crédito a Irán por un valor equivalente a los 10.000 millones de dólares para pagar en yuanes.

Es el boquete para que la Unión Europea experimente lo que en Oriente Medio intentan hacer desde hace casi 20 años: formas de pago alternativas al dólar.

Habrá que esperar hasta Noviembre del 2019 cuando estas políticas se establezcan oficialmente.

Pero la Unión Europea ya planteó una posición a Estados Unidos, que está cada vez más lejos de sus aliados: América Latina, relegado como patio trasero, no ha merecido más que el desprecio por parte de su presidente quien insulta vigorosamente su gente, su cultura y sus acciones.

Tanto es así, que la única visita de un alto funcionario estadounidense a su aliado más incondicional, Colombia, se trató de una encomienda en la que el diplomático norteamericano intentaba mejorar la venta de carne de cerdo de su estado natal.

De Inglaterra también está lejos, pues el país europeo ha encontrado una agenda geopolítica fuera de EEUU y de la UE intentando consolidar un nuevo eje con la Commonwealth, y de la Unión Europea a la que sigue tratando como un padre regañón, sin darse cuenta que los intentos por eludir sus sanciones significan acercamientos de su más vital aliado con sus más encallados enemigos, y le abre el camino para experimentar con formas alternativas al dólar que lo ha logrado sostener en el lugar que ha ocupado por más de 50 años.

El dólar está cayendo, y las políticas de Trump no ayudan a paliar la situación. De hecho, no han hecho más que acelerar el proceso de decadencia de la moneda.

Trump no es un aliado ruso, ni chino, pero nadie como él ha acelerado el proceso de decadencia de su país y lo ha alejado tan dramáticamente del panorama internacional.

Ha sido, pues, su mejor enemigo interno.